۳ نشانه تکنیکال که خبر از کف قیمتی بیتکوین میدهند؛ آیا زمان خرید رسیده؟

پس از سقوط ۳۵ درصدی از سقف تاریخی، شاخصهای تکنیکال و درونزنجیرهای بیتکوین نشان میدهند که احتمالاً یک کف قیمتی محلی در حال شکلگیری است و فروشندگان خسته شدهاند.

بیت کوین پس از ریزشی بیش از ۳۵ درصد نسبت به سقف تاریخی خود (حدود ۱۲۶،۲۰۰ دلار) که دو ماه پیش ثبت کرده بود، اکنون بر اساس ترکیبی از شاخصهای تکنیکال و درونزنجیرهای (On-chain)، احتمالاً در حال ساختن یک کف قیمتی محلی است. مومنتوم بازار در حال تثبیت است، ماینرها نشانههایی از تسلیم (Capitulation) نشان میدهند و شرایط نقدینگی کلان نیز در حال تغییر به نفع داراییهای ریسکپذیر است.

خستگی فروشندگان در نمودار تکنیکال

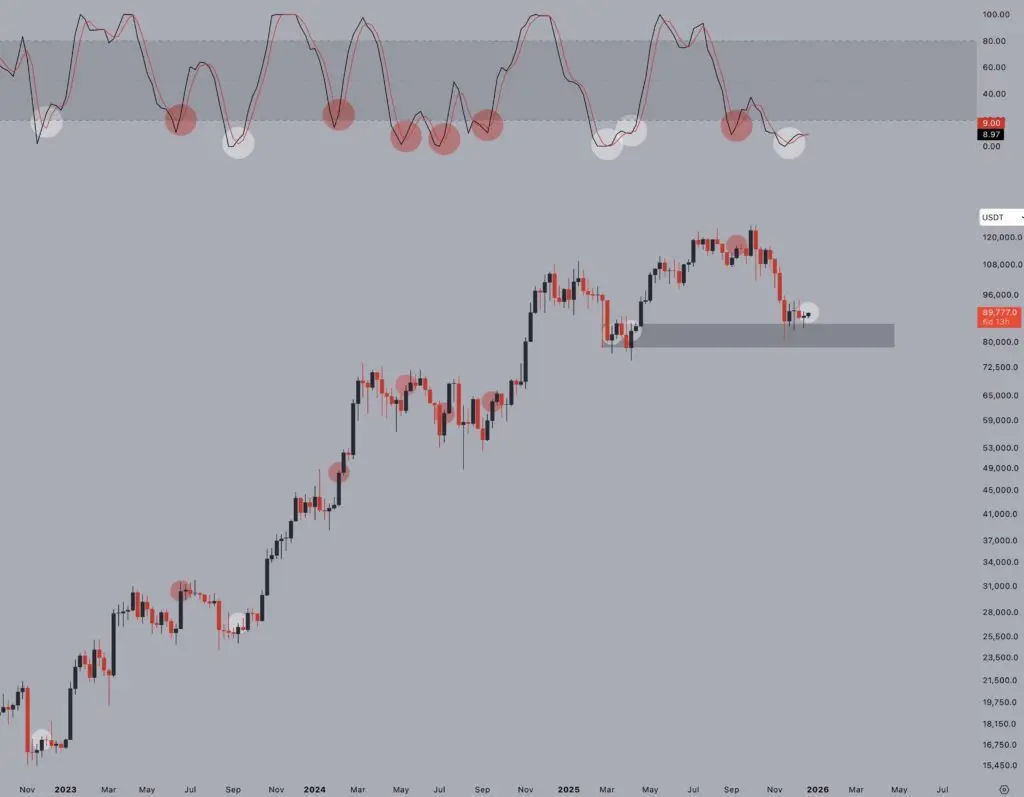

بر اساس تحلیلهای جدید در ماه دسامبر، شاخص استوکستیک RSI در نمودار هفتگی بیت کوین از سطوح اشباع فروش (Oversold) به سمت بالا چرخش کرده است. معاملهگران این آرایش را به عنوان یک سیگنال کلاسیک میشناسند که از لحاظ تاریخی در نقاط عطف کلیدی بازار ظاهر میشود. تحلیلگران به الگوهای مشابهی در اوایل سال ۲۰۱۹ (پس از کف ۳۲۰۰ دلاری)، مارس ۲۰۲۰ (ریزش کرونا) و اواخر ۲۰۲۲ (کف ۱۵۵۰۰ دلاری) اشاره میکنند. در تمام این موارد، ابتدا مومنتوم تغییر جهت داد و سپس قیمت با تاخیر شروع به رشد کرد.

علاوه بر این، در نمودار سه روزه بیت کوین شاهد یک واگرایی صعودی (Bullish Divergence) هستیم؛ به این معنی که قیمت کف پایینتری ثبت کرده اما شاخص مومنتوم کف بالاتری ساخته است. این الگو پیشتر قبل از پایان اصلاح سال ۲۰۲۱ و همچنین کف بازار در سال ۲۰۲۲ دیده شده بود که هر دو منجر به رالیهای چند ماهه شدند. این نشانهها حاکی از آن است که فشار فروش در بازار احتمالاً به پایان رسیده است.

تسلیم ماینرها؛ سیگنال معکوس برای خرید

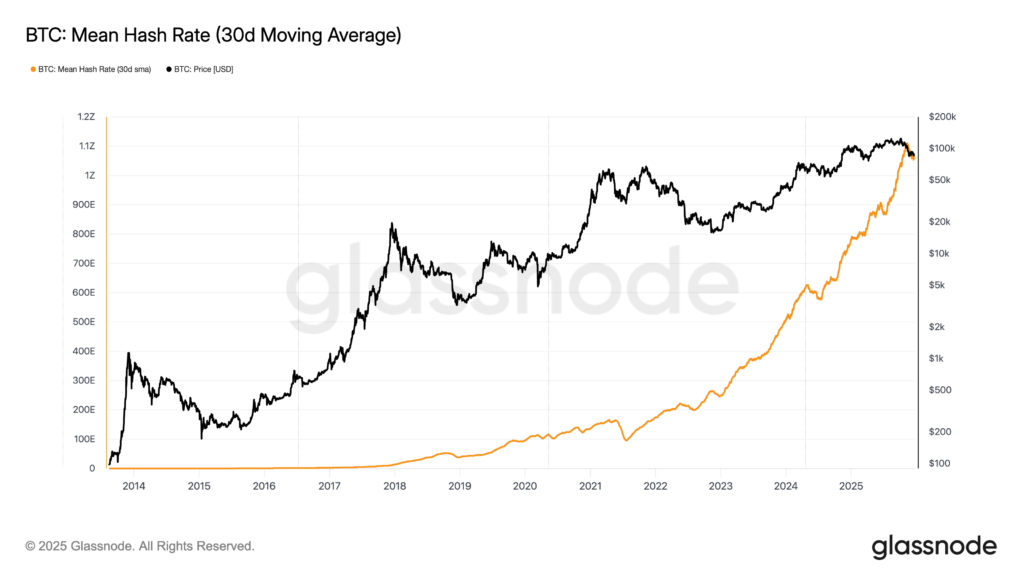

نرخ هش (Hashrate) بیت کوین در ماه منتهی به ۱۵ دسامبر حدود ۴ درصد کاهش یافته است. تحلیلگران شرکت وناک (VanEck) این رویداد را نشانهای از تسلیم ماینرها میدانند که معمولاً یک سیگنال صعودیِ معکوس (Contrarian) تلقی میشود.

تاریخ نشان داده است که دورههای فشردهسازی نرخ هش اغلب مقدمهای برای بازدهیهای قدرتمند بیت کوین بودهاند. جدول زیر بر اساس دادههای تاریخی از سال ۲۰۱۴، عملکرد بیتکوین را پس از کاهش ۳۰ روزه نرخ هش نشان میدهد:

| بازه زمانی پس از کاهش هشریت | احتمال مثبت شدن بازدهی | میانگین سود احتمالی |

| ۹۰ روز بعد | ۶۵٪ | – |

| ۱۸۰ روز بعد | ۷۷٪ | ۷۲٪ |

تحلیلگران معتقدند که افزایش قیمتها میتواند دوباره سودآوری ماینرها را بهبود بخشد و ظرفیتهای خاموش شده را به مدار بازگرداند.

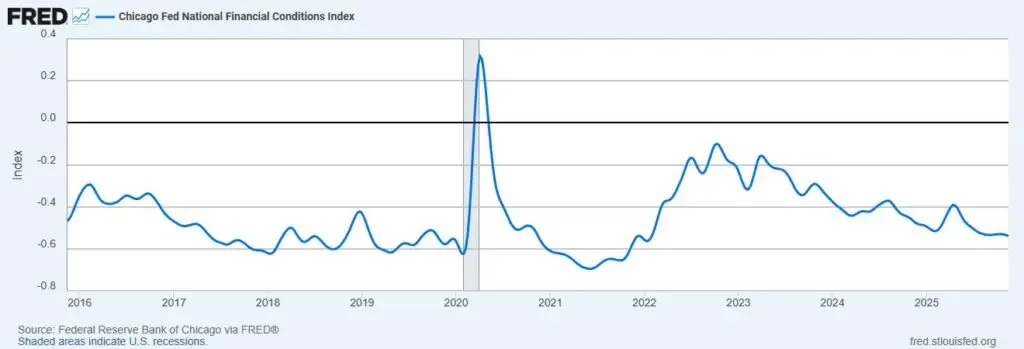

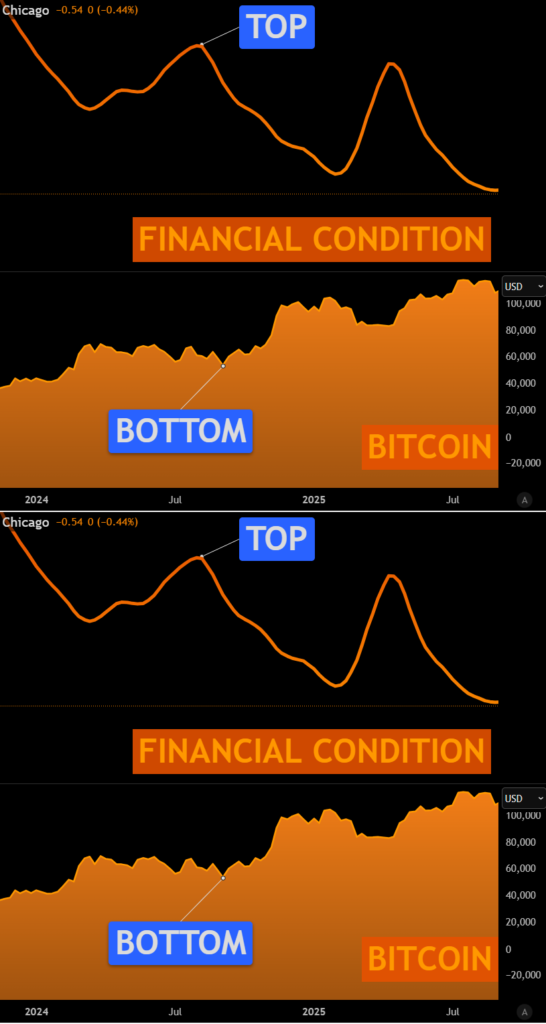

بازگشت نقدینگی کلان تا ۶ هفته آینده

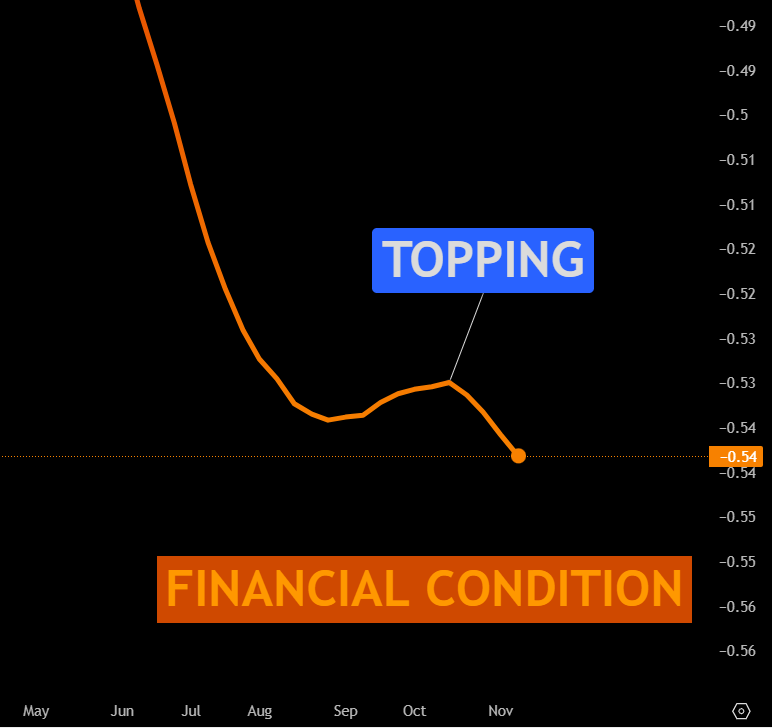

سومین نشانه مهم، بهبود شرایط نقدینگی در اقتصاد کلان است. شاخص ملی شرایط مالی (NFCI) فدرال رزرو شیکاگو نشان میدهد که چرخش نقدینگی معمولاً با یک تاخیر ۴ تا ۶ هفتهای منجر به رالی بیتکوین میشود.

در حال حاضر این شاخص در سطح منفی ۰.۵۲ قرار دارد و روند نزولی دارد (که برای داراییهای ریسکپذیر مثبت است). تحلیلگران این وضعیت را با تزریق نقدینگی سال ۲۰۱۹ مقایسه میکنند که منجر به جهش ۴۰ درصدی بیت کوین شد. کاتالیزور احتمالی این بار، برنامه فدرال رزرو برای تبدیل اوراق با پشتوانه رهنی به اسناد خزانه است که نوعی تزریق نقدینگی محسوب میشود.

با وجود این سه نشانه قدرتمند، برخی ناظران بازار همچنان جانب احتیاط را رعایت کرده و اهداف قیمتی پایینتری در محدوده ۷۰ هزار تا ۲۵ هزار دلار را نیز محتمل میدانند.

سوالات متداول

آیا کاهش نرخ هش ماینرها برای قیمت بیت کوین بد است؟

در کوتاهمدت ممکن است نشاندهنده فشار باشد، اما از نظر تاریخی، کاهش نرخ هش (تسلیم ماینرها) اغلب نشاندهنده کفسازی قیمت و فرصتی عالی برای شروع روند صعودی بوده است.

سیگنال تکنیکال واگرایی صعودی در حال حاضر چه میگوید؟

این سیگنال نشان میدهد که با وجود کاهش قیمت، قدرت فروشندگان در حال تضعیف است و خریداران به تدریج کنترل بازار را به دست میگیرند.

چه زمانی تاثیر نقدینگی بر بازار بیت کوین مشخص میشود؟

طبق تحلیل شاخص NFCI، انتظار میرود که تاثیر بهبود شرایط نقدینگی طی ۴ تا ۶ هفته آینده در قیمت بیت کوین نمایان شود.

منبع: آکادمی تبدیل

بدون دیدگاه